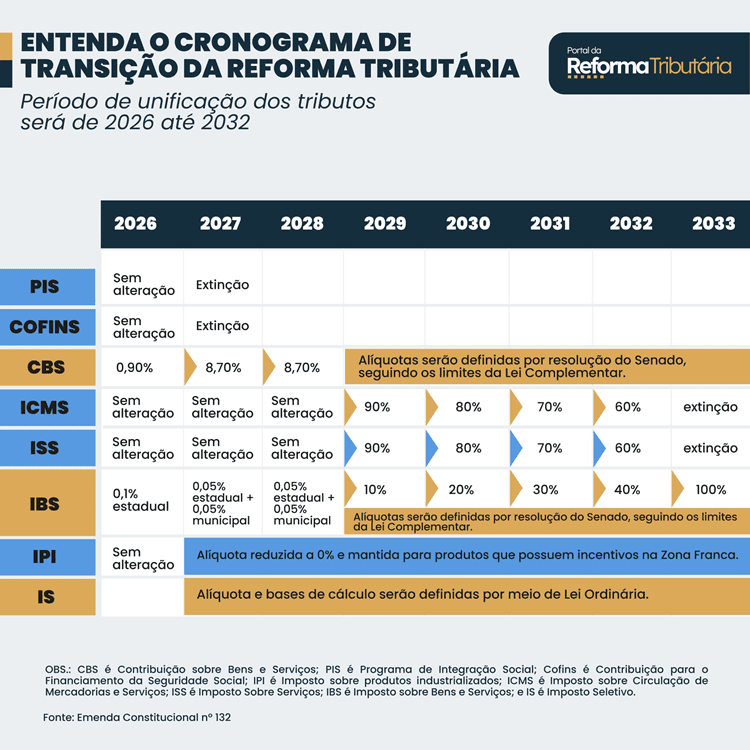

A reforma tributária sobre o consumo será implementada em fases, com a unificação dos tributos sendo feita de 2026 a 2032. Durante esse período, diversos tributos serão extintos ou substituídos por novos impostos, com transições graduais para dar tempo de o governo e as empresas adaptarem os sistemas.

Esse momento apresentará um grande desafio, pois as companhias terão que convier com 2 sistemas (o atual e o novo, que estará sendo construído). Tudo isso exigirá um grande planejamento por parte das empresas para evitarem o pagamento extra de impostos e não caírem na “malha fina” do Fisco pelo pagamento incorreto.

Tecnicamente, a reforma já é uma realidade. A Constituição foi alterada em 2023 e já determinou uma série de mudanças, como a aprovação de leis complementares com os detalhes das regras.

Alíquota do IVA

Assim que a regulamentação da reforma tributária (PLP 68/24) passar pelo Senado e for levada à sanção presidencial, os técnicos do governo e do Congresso começam o debate sobre as alíquotas dos novos tributos sobre consumo:

▶️ IBS (Imposto sobre Bens e Serviços), CBS (Contribuição sobre Bens e Serviços): Terão que ser definidos por uma resolução do Senado;

▶️ Imposto Seletivo: Será objeto de um projeto de lei.

A CBS e o Seletivo entram em vigor plenamente em 2027. Ou seja, em 2025 será um ano de debates sobre a regulamentação que falta para que, em 2026, o TCU (Tribunal de Contas da União) possa homologar os cálculos do IBS e da CBS até 15 de setembro. O Senado terá até 31 de outubro para votar a resolução.

O texto da reforma tributária estimativa alíquotas de referência de IBS e CBS, somadas, de 26,5%. A ROIT calcula que pode chegar a 30,3% a depender do que for regulamentado e implementado. Tudo isso poderá sofrer alterações para descobrir qual o percentual mantém a carga tributária inalterada.

Cronograma da reforma tributária

Abaixo, saiba as fases de transição ao longo dos anos:

2026:

• PIS e Cofins: Sem alteração;

• CBS (Contribuição sobre Bens e Serviços): Introdução com alíquota de 0,90%;

• IBS (Imposto sobre Bens e Serviços): Introdução com alíquota de 0,1% estadual;

• ICMS e ISS: Sem alteração.

2027:

• PIS e Cofins: Extinção;

• ICMS e ISS: Sem alteração;

• CBS: Alíquota de 8,7%;

• IBS: Alíquota dividida em 0,05% estadual e 0,05% municipal;

• IPI (Imposto sobre Produtos Industrializados): alíquota reduzida a 0% e mantida para produtos que possuem incentivos na Zona Franca;

• IS (Imposto Seletivo): alíquota e bases de cálculo serão definidas por meio de Lei Ordinária.

2028:

• CBS: Alíquota de 8,7%;

• IBS: Alíquota dividida em 0,05% estadual e 0,05% municipal;

• ICMS e ISS: Sem alteração.

2029:

• ICMS e ISS: Redução para 90%;

• IBS: Alíquota aumentada para 10%.

2030:

• ICMS e ISS: Redução para 80%;

• IBS: Alíquota aumentada para 20%.

2031:

• ICMS e ISS: Redução para 70%;

• IBS: Alíquota aumentada para 30%.

2032:

• ICMS e ISS: Redução para 60%;

• IBS: Alíquota aumentada para 40%.

2033:

• ICMS e ISS: Extinção;

• IBS: Implementação total com alíquota de 100%.

Destaques importantes

• CBS e IBS: Alíquotas finais serão definidas por resolução do Senado, respeitando os limites da Lei Complementar;

• IPI: Alíquota reduzida a 0% será mantida para produtos com incentivos na Zona Franca.

Fonte: Portal da Reforma Tributária.